企业税务合规

1. Sdn Bhd vs LLP

Sdn Bhd vs LLP: 选择适合马来西亚的业务结构

在马来西亚创业时,你需要做出的最重要决策之一就是选择适当的业务结构。两个常见的选择是Sdn Bhd(有限公司)和LLP(有限责任合伙公司)。了解这两种结构之间的区别可以帮助您为您的业务做出明智的决策。

Sdn Bhd(有限公司)

Sdn Bhd是马来西亚最常见的业务结构,它是一家私人有限公司。以下是Sdn Bhd的一些关键特点:

- 有限责任:Sdn Bhd的主要优势之一是有限责任保护。作为股东,您的个人资产与公司的负债是分开的。这提供了财务安全性并保护了您的个人财富。

- 独立法人实体:Sdn Bhd是与其所有者分开的独立法人实体。它可以签订合同,拥有资产,并以其自己的名义进行诉讼。这提供了可信度并便于业务交易。

- 永久存在:Sdn Bhd具有永久存在的特点,即使股东或董事发生变化,它仍然存在。这为长期的业务运营提供了稳定性和连续性。

LLP(有限责任合伙公司)

LLP是马来西亚另一种受欢迎的业务结构。以下是关于LLP的一些重要信息:

- 共同责任:LLP为合伙人提供有限责任保护。每个合伙人只对自己的行为或失职承担责任,从而保护个人资产。

- 灵活性:LLP在管理和决策方面提供灵活性。合伙人可以参与日常运营,并在重要事项上有平等发言权。这促进了协作的工作环境。

- 税务:LLP是一种透明的税务实体,不受公司税的约束。相反,合伙人在个人所得税申报中报告其利润和损失的份额。这可能导致潜在的税收节省。

选择适合您业务的结构

在选择Sdn Bhd和LLP之间时,您可以考虑以下因素:

- 责任保护:如果保护个人资产是首要考虑因素,Sdn Bhd可能是更好的选择,因为合伙人可以享受有限责任的好处,即在业务债务或法律问题的情况下,他们的个人资产受到保护。然而,如果合伙人希望个人责任保护,LLP是一个适合的选择,其中每个合伙人都受到其他合伙人行为的保护。

- 税务考虑:在考虑您的业务税务义务时,重要的是考虑您选择的实体类型。Sdn Bhd受到公司税的约束,这意味着公司的利润按照公司税率征税。然而,LLP为合伙人提供潜在的税收节省,因为利润按照每个合伙人的个人所得税率征税。这可能导致LLP合伙人的较低税务负担。

- 未来计划:考虑您的长期业务目标。如果您计划通过外部投资者扩大业务并筹集资金,Sdn Bhd可能更合适。对于专业服务公司或小规模合作伙伴关系,LLP可以是一种灵活高效的选择。这是因为LLP提供了有限责任的好处,同时允许合伙人在管理业务方面具有更多的控制权和灵活性。

2. 注册TIN号码(C号码/ PT号码)和申请地点

在马来西亚注册TIN号码(C号码/ PT号码)

在马来西亚创业时,获得税务识别号码(TIN),也称为C号码或PT号码,是一个重要的步骤。TIN是为税务目的而分配给企业的唯一ID。

纳税人可以通过在线或纸质渠道注册TIN。注册表格可以从马来西亚国家税务局(IRBM)的网页打印或在马来西亚国内税务局分支机构填写。然而,鼓励通过“e-Daftar”系统进行在线注册。

要在马来西亚注册TIN,您可以按照以下步骤进行:

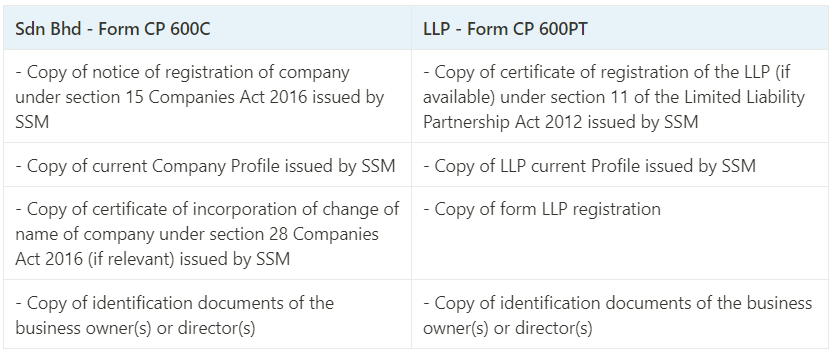

- 准备必要文件:您需要为TIN注册提供以下文件:

- 访问最近的国内税务局(LHDN)分支机构:前往最近的LHDN分支机构,并携带所有所需文件。

- 填写必要的表格:在LHDN办事处填写提供的表格,填写您的业务信息。

- 提交申请:将填写完整的表格和所需文件提交给LHDN工作人员。他们将处理您的申请并为您提供TIN。

3. 公司合规性(CP204、Form EA、E、Form C/PT)

公司合规性(CP204、Form EA、E、Form C/PT)

马来西亚公司合规性涉及各种需要提交的要求和表格。以下是一些关键的合规性文件:

马来西亚公司合规性涉及几个关键表格:

- CP204:根据《所得税法》第107C(7A)节的规定,此表格用于申报公司的估计应纳税所得和分期付款。必须准确填写该表格并提交给国内税务局(LHDN),以准确反映公司的收入和税务责任。

- Form EA:对于马来西亚雇主来说,它是一份重要的文件,根据《所得税法》1967年第83(1A)节的规定是法律要求。它提供了有关员工薪酬、扣除和税务计算的详细信息,确保雇主与雇员之间的透明度和责任。遵守这一规定并正确填写Form EA对于顺利申报税款和履行法律义务至关重要。

- Form E:这是由雇主提交的报告,用于向国内税务局(LHDN)报告员工数量和其收入信息。根据《所得税法》1967年第83(1)节的规定,该报告必须在每年的3月31日之前提交。报告应包括:

- 公司内员工的总人数;

- 新招聘和离职员工的数量;

- 雇主和每个员工的详细信息;

- 每个员工的收入详情。

- Form C/PT:此表格用于报告公司的年度收入和税务计算。公司必须向国内税务局(LHDN)提交此表格,并提供公司的收入、扣除和税务责任的详细信息。公司必须准确填写此表格,因为它作为一份全面记录公司全年财务活动的文件。通过提供有关收入、扣除和税务责任的详细信息,公司可以证明其遵守税务法规,并促进顺利的税务评估过程。

总结一下,这些表格在确保准确报告公司和员工的收入、扣除和税务计算方面发挥着关键作用

4. 税款估计和修正(CP204/CP204A)

CP204

根据马来西亚所得税法第107C条款(7A),CP204是一种由公司用来申报其估计的应纳税所得和分期付款的表格。它提供了公司估计的收入和税务责任的信息,并提交给马来西亚国内税务局(LHDN)。公司必须根据现行税率准确估计其应纳税所得并计算其税务责任。根据所得税法第107C条款(3),年度评估的最低税款估计应至少为修正的税款估计或上一年度评估的税款估计金额的85%。

CP204A

除了CP204表格外,企业还可能需要提交CP204A表格。CP204A表格用于调整CP204的表格。当企业意识到其当年的应纳税款过高或过低时,可以提交CP204A表格来相应调整其税款分期付款。

5. 中小企业与非中小企业的税率

中小企业(SME)的定义

中小企业(SME)公司是指符合一定条件的企业。这些条件包括:

- 注册资本不超过250万马币

- 来自企业来源的总收入不超过5000万马币

除了这些条件之外,从2024年度评估年度(YA 2024)开始,中小企业还需要满足其他条件才能享受优惠税率。该要求规定,如果超过20%的注册资本归外国公司或非马来西亚公民所有,中小企业将无法享受15%和17%的优惠税率。这意味着中小企业需要以不同的税率缴纳税款。

税率

6. 申报截止日期(CP204,CP204A,Form E,EA,Form C/PT)

CP204,CP204A

根据1967年所得税法第107C(2)条款,运营的公司、合作社、信托机构和LLP必须在评估年度的基期开始前不迟于30天提交e-CP204。

而CP204A表格可在评估年度的第6个、第9个或第11个月(2023年预算引入)中进行修改。

Form E

Form E必须在财务年度结束后的3月31日之前提交给马来西亚国内税务局(LHDN)。虽然此表格的电子申报截止日期通常为一个月后,即4月30日。

Form EA

雇主必须在评估年度的2月28日之前向员工发放Form EA。

Form C/PT

根据公司的财务年度日期,您需要在财务年度结束后的7个月内提交Form C(公司所得税申报表)和Form PT(LLP所得税申报表)给马来西亚国内税务局(LHDN)。电子申报截止日期预计为财务年度结束后的一个月,即财务年度结束后的8个月。

7. 违规处罚

CP204

马来西亚国家税务局(LHDN)有权对CP204表格的延迟或不正确提交进行处罚。具体的处罚可能包括:

- 迟交罚款:如果公司未能按指定日期支付税款估计的月供款,则将对当月未支付的税款供款余额收取10%的迟付罚款。

- 错误信息罚款:如果实际应缴税款与修订估计(或如未提供修订估计,则为原始应缴税款)之间的差额超过实际应缴税款的30%,则将对该差额收取10%的增加罚款。

- 迟付罚款:如果税款应付余额未按时支付,则将对未支付金额收取10%的罚款。

Form E

在规定的截止日期内未准备和提交Form E的话,可能会面临高达RM20,000的罚款(最低罚款为RM200)。此外,根据《所得税法》第120(1)(b)条款,个人可能面临高达6个月的监禁。

Form EA

未按规定的截止日期提交Form EA可能会面临RM200至RM20,000的罚款,或高达六个月的监禁,或两者兼施。

Form C/PT

违反马来西亚所得税法规的处罚因违反的类型而异。根据《马来西亚国家税务局》的规定,以下是一些常见违规行为及其相应的罚款:

- 未提供所得税申报表:根据《1967年所得税法》第112(1)条款,罚款为RM200至RM20,000,或不超过6个月的监禁。

- 通过省略或低估任何收入而进行不正确的纳税申报:根据《1967年所得税法》第113(1)(a)条款,罚款为RM1,000至RM10,000,并且所欠税款的200%。

- 故意逃税或帮助他人逃税:根据《1967年所得税法》第114(1)条款,罚款为RM1,000至RM20,000和/或不超过3年的监禁,以及所欠税款的300%。

- 试图离开国家而不支付税款:根据《1967年所得税法》第114(1)条款,罚款为RM200至RM20,000和/或不超过6个月的监禁。

- 协助或建议(未经合理关注)他人虚报收入:根据《1967年所得税法》第114(1A)条款,罚款为RM2,000.00至20,000.00和/或不超过3年的监禁。

我们的服务包括:

- 税务准备服务

- 税务合规协助

- 税务教育和研讨会

- 税务问题解决

- 税务规划

- 税务合规审查